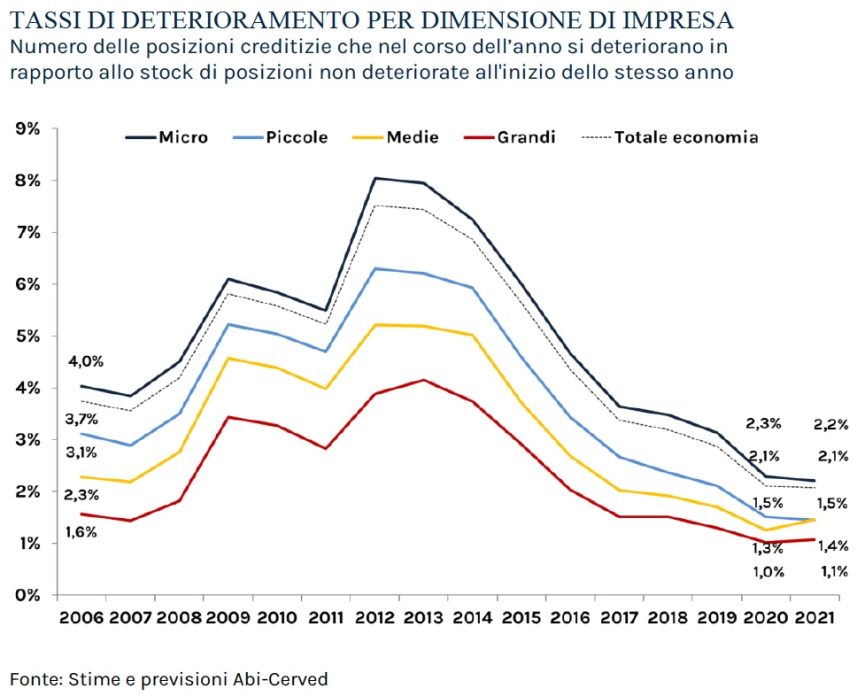

نرخ وخامت اعتبار در سال 2,1 به پایین ترین حد خود (2021٪) رسید و انتظار می رود در سال 2022 به دلیل پایان اقدامات اضطراری افزایش یابد. آنها در سال 2023 به روند کاهشی باز خواهند گشت

پس از رسیدن به حداقل 2021 درصد در سال 2,1، انتظار می رود در سال 2022 جریان وام های جدید غیرجاری شرکت ها به 3,8 درصد افزایش یابد. این افزایش به دلیل پایان اقدامات اضطراری برای حمایت از مشاغل است که ثبات سیستم تولید را تضمین کرد و از افزایش معوقات جلوگیری کرد. با این حال، این وخامت تنها موقتی خواهد بود: در حال حاضر در سال 2023، انتظار می رود نرخ وخامت به 3,3٪ کاهش یابد، درصدی درست بالاتر از سطوح قبل از Covid در سال 2019 (2,9٪) اما بسیار دور از اوج سال 2012 (7,5٪). ).

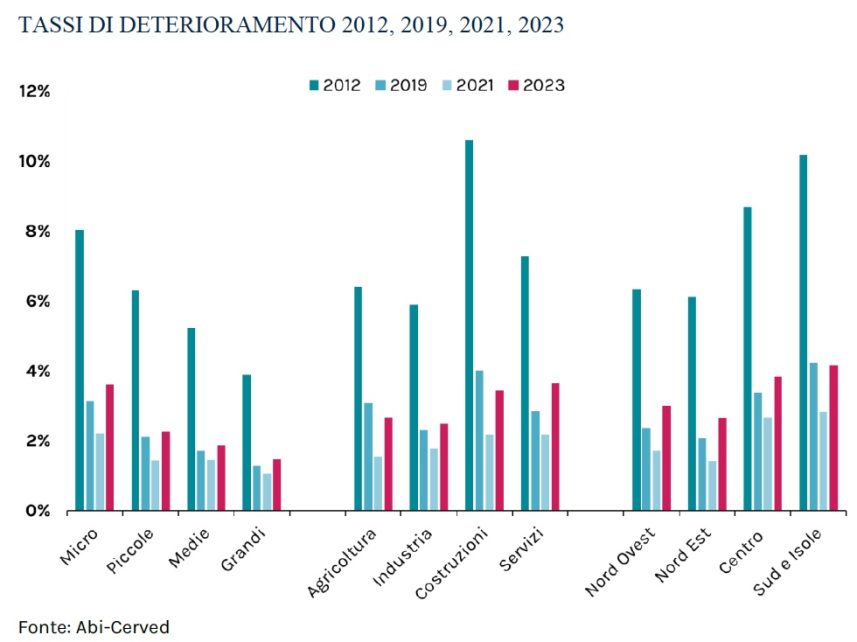

در سطح بعدی، بین سالهای 2021 و 2023، رشد نرخ زوال بر همه شرکتها تأثیر میگذارد، با تأثیرات بیشتر برای شرکتهای خرد و بیشتر برای سایر گروههای اندازه. در همه موارد، سطوح در هر صورت به طور قابل توجهی کمتر از پیک های سال 2012 خواهد بود. از نقطه نظر بخشی، بخش خدمات (از 2,8 درصد در سال 2019 به 3,7 درصد در سال 2023) بیشترین جریمه را تحت تأثیر تأثیرات قرار خواهد داد. همهگیری، و پس از آن صنعت (از 2,3 درصد در سال 2019 به 2,5 درصد در سال 2023). در عوض، دادههای بهبود یافته در مقایسه با قبل از کووید، در کشاورزی (از 3,1 درصد در سال 2019 به 2,7 درصد در سال 2023) و بالاتر از همه در ساخت و ساز (از 4,0 درصد در سال 2019 به 3,5 درصد در سال 2023) به لطف تأثیرات بسیار مثبت مشاهده شده است. PNRR می تواند در بخش ایجاد کند. شرکتهای خرد فعال در بخش سوم و شرکتهای کوچک فعال در صنعت، خوشههایی هستند که در پایان دوره پیشبینی بیشترین وخامت را نسبت به قبل از کووید-XNUMX برای آنها ثبت شده است. از سوی دیگر، شرکت های ساختمانی کوچک و متوسط بیشترین کاهش نرخ بهره را به ثبت رساندند.

اینها نتایج Abi-Cerved Outlook است که تخمینهایی را در مورد جریان وامهای غیرجاری شرکتها در سال 2021 با جزئیات ابعادی، بر اساس بخش، منطقه جغرافیایی و یک افق زمانی ارائه میدهد که شامل پیشبینیهای تا سال 2023 است.

«در طول سالهای 2022 و 2023، با خروج تدریجی از اقدامات اضطراری - تأیید میکند که آندریا میگنانلی، مدیرعامل Cerved Group - وامهای غیرجاری شرکتها دوباره شروع به افزایش خواهند کرد. با این حال، ما انتظار داریم که تأثیرات متوسطی بر اقتصادمان داشته باشد، زیرا برخلاف گذشته، بازار بالغی وجود دارد که قادر به مدیریت حجم مورد انتظار NPL است. استفاده از دادهها، الگوریتمها و فناوریها اهمیت فزایندهای خواهد داشت: این جبههای است که Cerved به شدت متعهد است تا به سرعت وامهای غیرجاری را از بین ببرد و بازیابی را تأمین مالی کند.

از سوی دیگر، جیوانی ساباتینی، مدیر کل ABI اظهار داشت: «دادههای ارائه شده امروز نشان میدهد که ریسک اعتباری، اگرچه در حال رشد است، اما قابل مدیریت است و انتظار میرود که به طور قابل توجهی کمتر از گذشته باقی بماند. با این حال، تا زمانی که مرحله فعلی عدم اطمینان زیاد ادامه دارد، بسیار مهم است که مداخلات در حمایت از مشاغل قطع نشود. این به ویژه به معنای طرفداری از مذاکره مجدد برای پایدار کردن بدهی شرکت ها و تسهیل افزایش سرمایه آنها برای ایجاد تعادل مجدد در ساختار مالی آنها است.

نرخ های زوال بر اساس اندازه کسب و کار

از داده های رسمی، Abi و Cerved میزان وخامت را بر اساس اندازه شرکت تخمین زده اند. بر اساس برآوردها، در پایان سال 2021 نرخ زوال شرکت های غیرمالی در سطوح سال قبل (2,1 درصد) ثابت خواهد ماند. داده های ابعادی پویایی های ناهمگن را برجسته می کند، با روندی که در سال 2021 برای شرکت های خرد (از 2,3٪ به 2,2٪) و برای شرکت های کوچک (از 1,5٪ به 1,4٪)، 1,0٪ به کاهش ادامه می یابد، در حالی که وجود داشت. افزایش جزئی در نرخ برای شرکت های بزرگ (از 1,1٪ به 1,3٪) و شرکت های متوسط (از 1,5٪ به XNUMX٪).

نرخ های وخامت بر حسب قلمرو

در سطح سرزمینی، در سال 2021 نرخ زوال مشاغل در تمام مناطق کشور به جز ایتالیا مرکزی اندکی کاهش یافته است. کاهش وام های جدید در صورت نکول یک دهم در شمال شرق، شمال غرب و جنوب بود، در حالی که مرکز افزایش دو دهم درصدی در نرخ بهره را ثبت کرد. شمال شرق به عنوان منطقه ای با کمترین میزان خرابی شبه جزیره تایید شده است که در 1,4٪ (در مقابل 1,5٪ در سال 2020) مستقر شده است، پس از آن شمال غرب (1,7٪ در 1,8٪) قرار دارد.

وامهای جدید پیشفرض در جنوب (2,8٪ از 2,9٪ در سال 2020) و در مرکز (2,7٪ از 2,5٪ در سال 2020) بالاتر بود. از نظر اندازه، کاهش وامهای جدید در نکول در میان شرکتهای خرد در شمال شرق بارزتر بود (از 1,8 درصد در سال 2020 به 1,6 درصد در سال 2021)، که به عنوان منطقه ای که در آن نرخ بهره شرکتهای خرد بدتر میشود تأیید میشود. پایین تر هستند. کاهش اندک نیز در شمال غربی (از 2,0٪ به 1,9٪) و در مناطق جنوبی (از 3,0٪ به 2,9٪)، در حالی که مرکز چرخش را با افزایش نرخ های یک دهم درصد (از 2,7٪ به 2,8٪) نشان می دهد. XNUMX درصد.

در میان کسبوکارهای کوچک، روند کاهش نرخ زوال توسط جنوب هدایت میشود (از 2,4 درصد در سال 2020 به 2,2 درصد در سال 2021)، با کاهش جزئی در شمال شرق (از 1,0 درصد به 0,9، 1,2 درصد)، و یک روند پایدار در شمال غرب (2,0٪)، در حالی که افزایش در مرکز به ترتیب دو دهم درصد است (از 2020٪ در سال 2,2 به 2021٪ در سال 1,7). با در نظر گرفتن شرکتهای متوسط، افزایش نرخهای کاهش ارزش که توسط این مرکز برجسته شده است، حتی بیشتر از این قابل توجه است (از 2020 درصد در سال 2,3 به 2021 درصد در سال 2,3)، وامهای جدید را در حالت پیشفرض به سطح قبل از کووید (2019 درصد در سال 2020) باز میگرداند. تغییر روند با توجه به کاهش در سال 0,8 نیز در شمال شرقی (از 1,0٪ به 1,1٪)، در شمال غربی (از 1,2٪ به 2,1٪) و در جنوب (از 2,2٪ به 1,1٪) مشاهده شد. ٪، با مقادیر در هر صورت کمتر از قبل از کووید (به ترتیب 1,4٪، 3,2٪ و XNUMX٪).